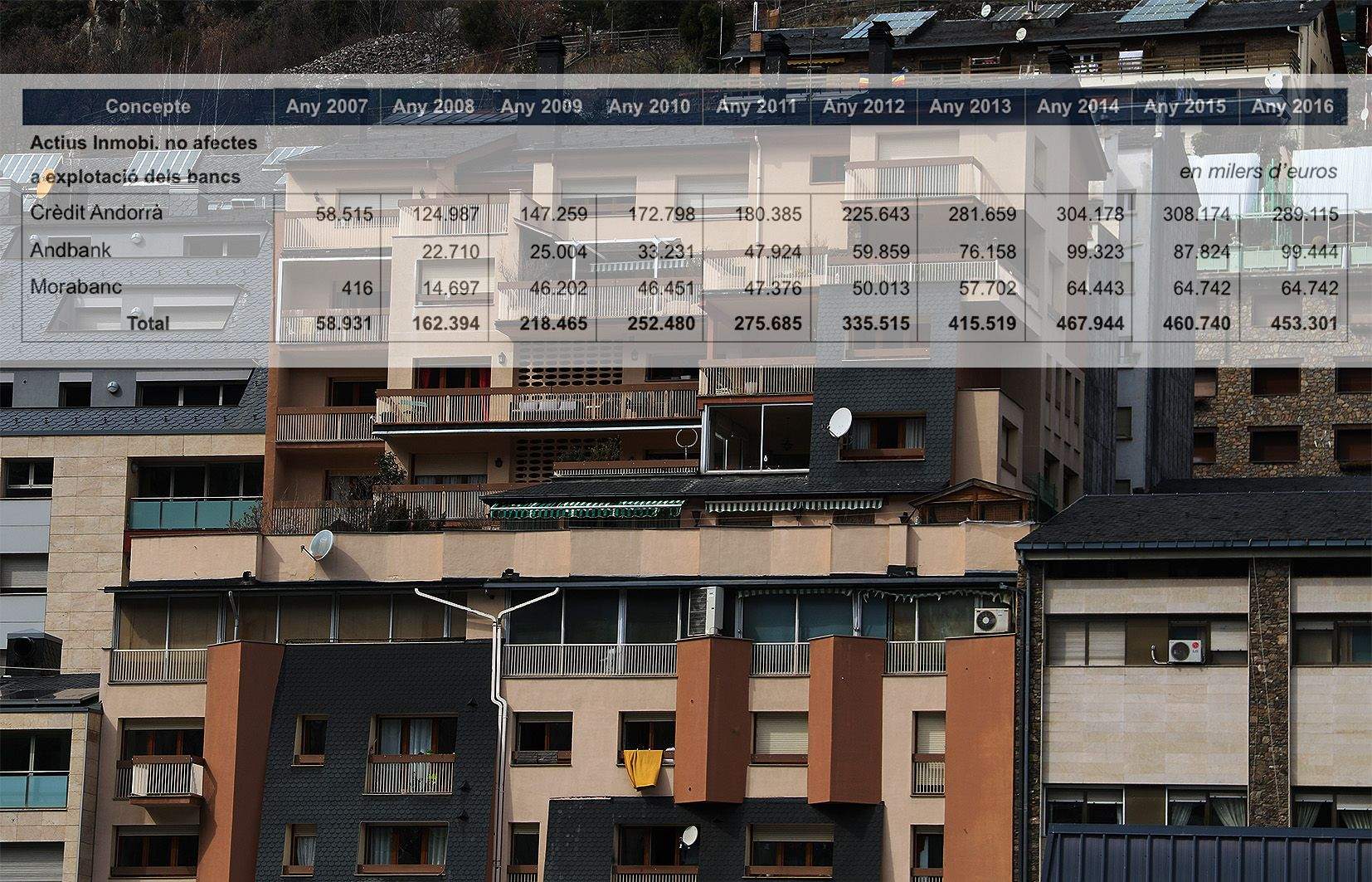

Mentre el Govern ha anat autoritzat cada any menys metres quadrats d’edificació, els bancs han anat acumulant progressivament cada vegada més immobles. Promocions que no han reeixit i els bancs finançaven, hipoteques concedides que no s’han retornat… en definitiva, embargaments que han fet que si el 2007, just abans que esclatés la crisi econòmica, les principals entitats bancàries andorranes amb prou feines acumulaven uns 60 milions d’euros en actius immobiliaris no afectes a explotació aquesta xifra hagi passat a 453 milions d’euros el 2016, últim exercici formalment tancat, arribant a un sostre de 468 milions dos anys abans.

Les comparatives sempre són odioses i mai no són exactes. Ni tan sols s’hi aproximen del tot. Però si es fa un petit càlcul orientatiu es podria dir que entre Crèdit Andorrà, Andbank i MoraBanc -el parc immobiliari de BancSabadell d’Andorra no és especialment significatiu i BPA va deixar de publicar dades arran de la seva intervenció i el seu hereu Vall Banc ben pocs immobles va llegar almenys d’entrada- acumulen diners en els seus balanços dels actius (que a diferència del ciutadà ras, vol dir que és una llosa) equivalents a uns 1.500 pisos.

La gestió dels béns immobles que han anat sumant producte de la crisi econòmica i les dificultats d’alguns dels seus clients és un dels grans maldecaps dels bancs

Certament, la comparació no es pot donar per bona ni és encertada del tot perquè entre els béns immobiliaris que acumulen les entitats bancàries hi ha naus industrials, habitatges unifamiliars, terrenys sense edificar, locals comercials, edificis sencers a mig fer… Però si es calcula un pis de 100 metres quadrats a 3.000 euros el metre -una xifra ben assumible a les parròquies centrals i fins i tot més enllà- ens sortirà ràpidament una inversió de 300.000 euros per pis. Si els bancs acumulen 450 milions, una ràpida divisió ens portarà als 1.500 habitatges en aquest símil realitzat. No està gens malament.

Els bancs ho saben prou bé, que fan mans i mànigues per treure-se’ls del damunt com poden i de la manera que poden. En algunes ocasions, fins i tot, de qualsevol manera. La gestió d’aquest parc immobiliari és un dels grans problemes de les entitats a l’hora de respectar les normatives i directrius bancàries internacionals. El problema principal, recorden les fonts consultades, és que els bancs no estan amortitzant aquests béns. I no estan duent a terme, com tocaria, les provisions per pèrdues de valor dels immobles.

Això explica moltes operacions urbanístiques. Llegeixi’s, per exemple, plataforma esquiable de Soldeu. I és que si s’apliquen els cànons i estàndards internacionals en el mercat financer, algunes de les entitats bancàries del Principat haurien de fer provisions equivalents a una vegada i mitja els resultats obtinguts. És a dir: alguna que altra entitat, si fes el que tocaria, hauria de comptabilitzar provisions en els seus balanços que, lluny de reflectir suculents beneficis, passarien a reflectir pèrdues. He aquí el problema.

El problema principal és que els bancs no estan amortitzant aquests béns i no estan duent a terme, com tocaria, les provisions per pèrdues de valor dels immobles

A ningú no escapa que Crèdit Andorrà, a nivell del Principat, és i ha estat durant molts anys l’entitat amb una inversió creditícia més elevada. És a dir, qui ha acumulat més préstecs i hipoteques concedides. Això també té una translació evident en les llibres recollides en relació als actius immobiliaris no afectes a explotació. Dels poc més de 450 milions que acumulaven les tres principals entitats del país, sis de cada deu euros calia imputar-los a Crèdit. El seguiria Andbank amb poc més de dos euros i MoraBanc tindria un euro i mig de cada deu.

El creixement del parc immobiliari que acumulen els bancs des del 2007 fins al 2016 ha estat progressiu i pràcticament proporcional. La quantitat consignada a aquest capítol (actius immobiliaris no afectes a explotació) ha crescut en tots els casos cada any. El sector en el seu conjunt hauria arribat al sostre de 467 milions el 2014. Aquest mateix exercici la superfície autoritzada de nova construcció tocava fons no arribant ni tan sols als 20.000 metres quadrats, menys de cinc vegades menys que el 2009, quan la xifra va arribar gairebé als 110.000 metres i molt per sota, clar està, que als primers anys d’aquest segle, quan la decretació d’una moratòria urbanística va disparar tots els indicadors en aquest sentit.

També és clar que els bancs intenten revertir la situació. Encara que la situació no és fàcil. El 2016 Crèdit Andorrà, l’entitat que té més diners ‘enterrats’ en immobles, va experimentar una reducció del saldo total respecte d’un any abans del 3%. De fet, tot i els esforços que estiguin duent a terme les entitats bancàries, per exemple les dades de l’impost de transmissió patrimonial (ITP), un indicador clau en la matèria encara que ara no únic atès que una part de les operacions poden estar subjectes a IGI, revelen que, tot i que hi hagi una repuntada, les operacions de venda no són res de l’altre món.

Comentaris